В этой статье рассмотрим 5 важных ошибок юзабилити при разработке приложения для учета финансов, как сделать финансовое приложение успешным и будущее финансовой отрасли.

Для многих людей учет финансов, управление ими — напряженное занятие. Это одно из важных препятствий, которое нужно преодолеть при разработке приложения для учета финансов.

Несмотря на этот недостаток, многим приложениям удается справиться с этой задачей. Решение заключается в творческом подходе к пользовательскому опыту и дизайну пользовательского интерфейса.

5 ошибок юзабилити

Ошибка №1: Перегрузка информацией

Когда дело доходит до финансов, требуется совсем немного, чтобы усложнить ситуацию. Отображение большого количества данных вызовет у пользователей неудобство. Точно также наличие большого количества функций в приложении скажется на когнитивной нагрузке пользователей.

И вся эта информация размещается на небольшом экране, что представляет серьезную угрозу для удобства использования приложением.

- Приложение должно иметь быстрый процесс адаптации, без сложностей обучения.

- Информационная архитектура приложения должна быть контекстной. Контекст служит ориентиром для пользователя, помогая ему ориентироваться в функциях приложения.

Ошибка №2: Скука

Другой критической проблемой, с которой сталкиваются многие приложения для учета финансов, является скука. Есть несколько способов обойти приложениям отсутствие интереса пользователей.

Нужно создать менее скучный дизайн приложения для учета финансов. Привнести в приложение больше веселья и радости. Ничто не повышает мотивацию и уверенность, как позитивное подкрепление и чистый дизайн.

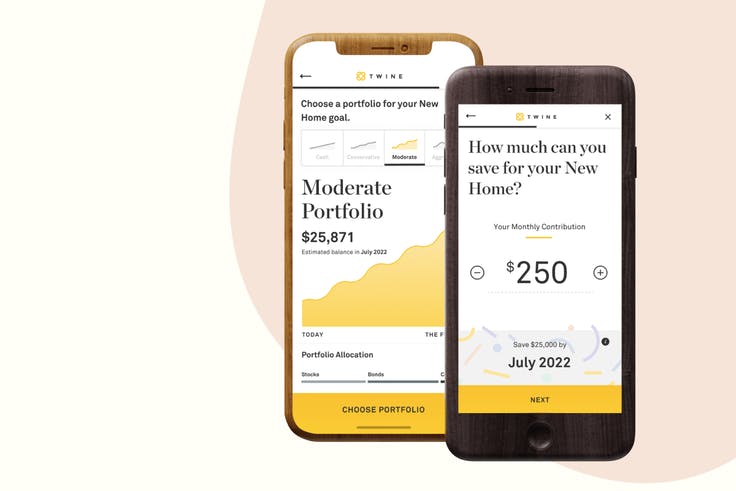

Например, приложение Twine предназначено для сбережений и инвестиций. Оно использует цели своих пользователей, чтобы вдохновить их.

Пользователи данного приложения точно знают, когда они достигнут своих целей, основываясь на своем плане сбережений. Чистый и интуитивно понятный дизайн приложения ставит мечты человека выше финансового жаргона и сложных операций.

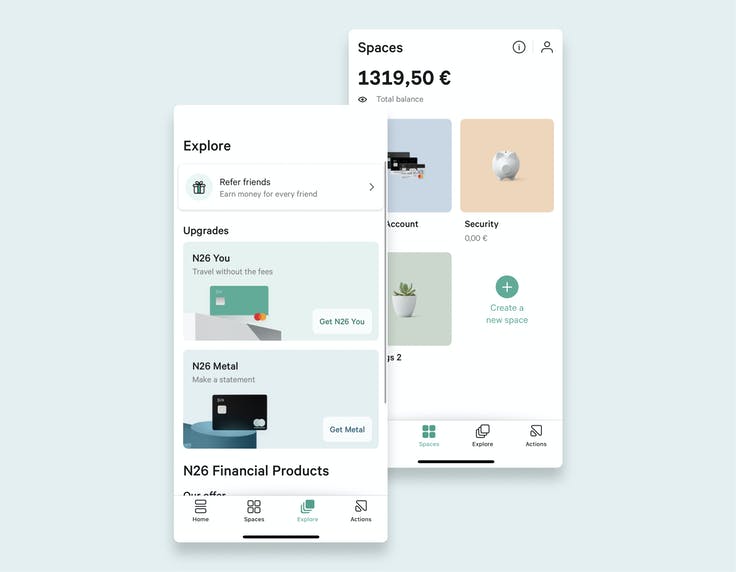

Приятная цветовая палитра творит чудеса. Банковское приложение N26 является ярким примером минималистского, стильного и функционального дизайна.

Помимо хорошего исполнения с точки зрения удобства использования, приложение N26 использует цвета, которые не напрягают глаза. Они легки и привлекательны, добавляя удовольствие от использования приложением.

Провести юзабилити-аудит приложения

- Помогите своим пользователям увлечься управлением своими деньгами.

- Добавьте положительные отзывы, чтобы помочь им оставаться мотивированными.

- Превратите цели в измеримые цели.

Ошибка №3: Профессиональный жаргон

В большинстве случаев приложения для учета финансов сложны, так как используют профессиональный жаргон. Денежный поток, финансовый отчет, валовая прибыль и т.д. — это термины, которые многие люди не используют ежедневно. Понятный язык — это то, что приложение для учета финансов должно учитывать.

Чтобы обеспечить бесперебойную работу, приложение для учета финансов должно быть понятно каждому — новичку или эксперту. Для этого важно создать подходящую терминологическую базу, которая не будет перегружать пользователей.

Это окажет огромное влияние на сохранение приложения пользователями. Определите наиболее подходящий язык вашего приложения для учета финансов.

Например, если большинство ваших пользователей не являются опытными экономистами, используйте более понятный вариант терминологии. Это гарантирует, что пользователи будут точно знать, что они делают со своими деньгами, не беспокоясь об ошибке.

- Избегайте профессиональный жаргон в приложении, как можно чаще.

- Создайте терминологическую базу, понятную для опытных специалистов и начинающих.

Ошибка №4: Отсутствие безопасности

Биометрическая идентификация стала нормой в приложениях для учета финансов. Считается, что это новый уровень безопасности, позволяющий пользователям проходить аутентификацию быстро и без усилий.

В результате все больше приложений используют эту технологию. Пользователи находят данный метод быстрым, но они всё равно обеспокоены безопасностью своих данных. Эта неуверенность, добавленная к общей тревоге принятия долгосрочных финансовых решений, превращается в настоящую проблему для приложений.

Нужно помочь пользователям чувствовать себя в безопасности, быть уверенными, что их идентификационные данные правильно обработаны и защищены.

Несколько способов повысить безопасность ваших пользователей:

- Всегда объясняйте, зачем нужны определенные данные.

- Сделайте сбор данных, как можно проще.

- Предоставьте пользователям положительные отзывы в процессе работы.

Ошибка №5: Иррациональные решения

Деньги — это мощный инструмент. Мы используем деньги, как средство обеспечения к существованию, но также склонны принимать иррациональные решения.

Большинство приложений для учета финансов созданы, чтобы помочь пользователям сэкономить деньги и сделать выгодные инвестиции. Но им часто не хватает средств для борьбы с иррациональным поведением пользователей, когда дело касается денег.

Дизайн для учета финансов должен сочетать эмоциональную обратную связь с достоверными данными. Если решение, которое они приняли, заработало или сэкономило деньги — расскажите им об этом. Заставьте их гордиться собой. Помогите своему пользователю превратить разумные финансовые решения в привычку.

Приложение для учета финансов должно дать пользователям четкое понимание того, сколько они тратят на еду, коммунальные услуги и т.д. Помочь им принимать обоснованные решения и экономить деньги.

Финансовые приложения должны подталкивать пользователей к определенному выбору. Но помните: выбор ваших пользователей — это ваша ответственность.

- Помогите пользователям принимать обоснованные финансовые решения вместо эмоциональных.

Как стать успешным финансовым приложением

1. Простота

Должно быть простым аналитическим инструментом, которое собирает финансовые данные, отображает истории транзакций и позволяет пользователям создавать финансовые программы с простым интерфейсом. Имеет аналитику и статистику в реальном времени, которое отслеживает финансы, помогая пользователям получать доход.

Для обнаружения финансового мошенничества должно включать ID-аналитику для оценки риска пользователя.

2. Клиенты на первом месте

Предлагать отличный пользовательский опыт. Быть намного проще и удобнее, чем иметь дело с банками.

Предоставлять возможность устанавливать напоминания и графики платежей для повторяющихся транзакций. Обеспечивать надежной системой уведомлений, которая предупреждает пользователей о необычных транзакциях.

Отслеживать входы в систему, платежи по картам, переводы денег, снятие средств через банкоматы и другие действия.

Помогать пользователям находить близлежащие банкоматы и банковские офисы дома или в дороге.

Например, Revolut — ставит пользователя на первое место. Нет необходимости тратить время на посещение банков лично, клиенты могут получить лучшие тарифы на банковские услуги.

3. Инновации

Успешными станут те, которые продолжат включать инновации. Одни вводят новшества, расширяя спектр финансовых услуг, которые они обрабатывают, в то время как другие вводят новшества, используя пользовательские данные, поддерживаемые мобильными системами.

Управление пользователями — одна из областей, созревших для инноваций. Мобильные платформы включают в себя биометрическое сканирование и другие передовые методы контроля доступом.

Что еще на горизонте? Как насчет функций оценки рисков, которые позволяют пользователям и кредиторам оценивать сделки?

Например, WealthFront использует инновационные технологии, которые заменяют классических советников по управлению инвестициями и активами. Его большая база данных и алгоритмы машинного обучения позволят вам управлять своим личным финансовым планом.

4. Многоуровневая функциональность

Обеспечивать многоуровневый доступ и поддерживать тысячи, десятки тысяч или более одновременных сеансов, сохраняя при этом быстрое время отклика.

Позволять пользователям создавать необходимые документы и финансовые инструменты на лету. Например, TransferWise.

5. Интеграция

Интегрироваться с существующими приложениями для оплаты счетов, транзакций, обслуживания учетных записей пользователей и других задач. Например, Trulioo.

6. Безопасность

Решать проблемы безопасности и конфиденциальности данных.

Типичные меры безопасности включают в себя:

- Блокировка после неудачных попыток входа в систему.

- Повторный ввод пароля при редактировании карты.

- Отображение только трех последних цифр карты.

Будущее финансовой отрасли

Индустрия финансовых технологий продолжит делать финансы проще и доступнее для большего числа людей. Расширяться в новые финансовые области, такие как платежи, управление сбережениями и ссуды. В отрасль будут внедряться новые технологии, такие как блокчейн, биометрия и интеграция API.

1. Индивидуальная аналитика данных

Анализ финансовых данных и создание отчетов для пользователя — эта функция станет более мощной и гибкой.

В настоящее время пользователям предоставляются отчеты и сводки по всем их действиям. В будущем они смогут просматривать отчеты о транзакциях, которые разделены на категории, что поможет им определить, сколько они тратят в каждой категории. Смогут выбирать из предложенных целей, добавлять собственные цели и устанавливать сроки, чтобы сэкономить деньги для будущих инвестиций.

2. Блокчейн

Блокчейн записывает, проверяет и администрирует каждую транзакцию. Никто не может вмешаться в запись транзакции. Он поможет улучшить P2P-платежи и устранить высокие комиссионные за транзакции для местных и международных платежей.

Кроме того, блокчейн поддерживает быстрый и безопасный обмен данными между платформами, не прибегая к посредникам, таким как банки и страховые компании.

3. Искусственный интеллект

Внедрение функции искусственного интеллекта в программное обеспечение. Искусственный интеллект будет предоставлять умные ответы и предложения пользователям на основе их расходов и инвестиционных привычек.

4. Голосовое банковское обслуживание

Искусственный интеллект для распознавания и генерации голоса активно внедряется, благодаря виртуальным помощникам (Google Assistant, Алиса) и умными динамикам (Google Home, Apple HomePod, Amazon Echo)

Голосовой банкинг уже запущен и скоро пользователи смогут использовать виртуальных помощников для банковских транзакций. Это избавит от необходимости назойливых банковских звонков. Клиенты смогут решать свои проблемы, обсуждая их с онлайн-ботами.

5. Виртуальная реальность (VR)

Финансовая отрасль постепенно изучает VR и как внедрить её для платежей, визуализации данных и других услуг.

6. Биометрическая безопасность

В будущем будут появляться дополнительные биометрические аутентификации, такие как лица распознавания. Также развивается биометрическая технология, которая идентифицирует пользователей по сердцебиению. Используя умные часы, вы сможете войти, просто позволяя часам измерять ваше сердцебиение.

Двухфакторная аутентификация является хорошим способом защиты. Наиболее распространенной двухфакторной аутентификацией является SMS, но существуют также сторонние программы, которые могут служить защитой.

Например, Google Authenticator, LastPass Authenticator, Microsoft Authenticator и Authy используют QR-коды или токены для авторизации пользователей.

7. Интеграция API

API-интерфейсы позволят создавать большие платформы за счет интеграции нескольких платформ без необходимости заново создавать определенные функции для каждого приложения. Может быть интегрировано с десятками API из одной экосистемы.

Интеграция API позволяет финансовым платформам подключаться к сервису геолокации, чтобы сообщить пользователям, где найти ближайший банкомат.

Заключение

Финансовые приложения снизят зависимость клиентов от банков. Банки начнут активно выходить на рынок со своими собственными финансовыми платформами, чтобы повысить удобство и доступ для пользователей.

Пользователи, особенно молодые, будут все менее охотно работать с банками, которые не используют инструменты финансовых технологий.